Pourquoi utiliser un simulateur PER ?

Notre simulateur PER vous permet de calculer votre économie d’impôt en fonction de vos revenus et de votre situation familiale ainsi que le versement optimal pour maximiser le plafond de la déduction fiscale.

Lire aussi : Quels sont les avantages et inconvénients du PER ?

Calculer votre économie d’impôt sur les versements vers votre PER en fonction de votre situation fiscale

En effet, la déduction fiscale d’un versement s’applique avant calcul de l’impôt et non sur le montant d’impôt à payer comme pour un crédit d’impôt ou une réduction d’impôt. Cela signifie que votre économie d’impôt est proportionnelle à votre taux d’imposition.Si vous êtes imposable dans la tranche de 30 % et que vous pouvez déduire 10 000 euros, votre économie d’impôt pourra alors être au maximum de 3 000 euros, sur la fraction de vos revenus imposés à ce taux.

Notre simulateur PER, grâce à vos revenus et votre situation familiale, calcule votre taux d'imposition pour en déduire le montant maximum d’économie d’impôt réalisable sur une année grâce aux versements.

Lire aussi : Tout savoir sur fiscalité du PER : versement, rachats, sortie, succession

Optimiser vos versements pour maximiser le plafond de déduction du PER

- Pour les salariés et assimilés : Le plafond est de 10 % de vos revenus, dans la limite de 32 908 € en 2023.

- Pour les travailleurs non salariés : Le plafond correspond à 10% du bénéfice imposable, dans la limite de 32 908€, auxquels s'ajoutent 15% de la fraction du bénéfice imposable comprise entre 1 et 8 PASS, soit 43 192€.

Par ailleurs, les plafonds non utilisés des 3 dernières années sont cumulables au plafond de l’année en cours. Ce qui implique que vous pourrez potentiellement utiliser jusqu’à 4 ans de plafonds si vous n’avez jamais versé sur un PER par exemple (ou pas depuis longtemps).

Avec notre simulateur PER, vous pouvez alors calculer le versement idéal pour maximiser l’usage du plafond de déduction. Par exemple, si vous avez gagné 50 000 euros en N-1 et que vous êtes célibataire sans enfant, vous pourrez verser jusqu’à 5 000 euros qui viendront donc en déduction de vos revenus imposables ce qui génèrera une économie d’impôt importante de 1 500 euros (5 000 euros * 30%).

Lire aussi : Quels sont les différents plafonds du PER ?

Arbitrer l'opportunité d’ouvrir un PER

Il ne faut pas oublier que le choix de la déduction des versements sur un PER entraîne une fiscalité plus élevée à la sortie.

Notre simulateur PER vous informe si un versement dans votre situation est vraiment intéressant. Si ce n’est pas le cas, il peut par exemple être opportun de vous orienter vers l’assurance vie proposant une fiscalité à la sortie plus intéressante que le PER après 8 ans.

Ouvrez un PER responsable

Comment utiliser notre simulateur PER ?

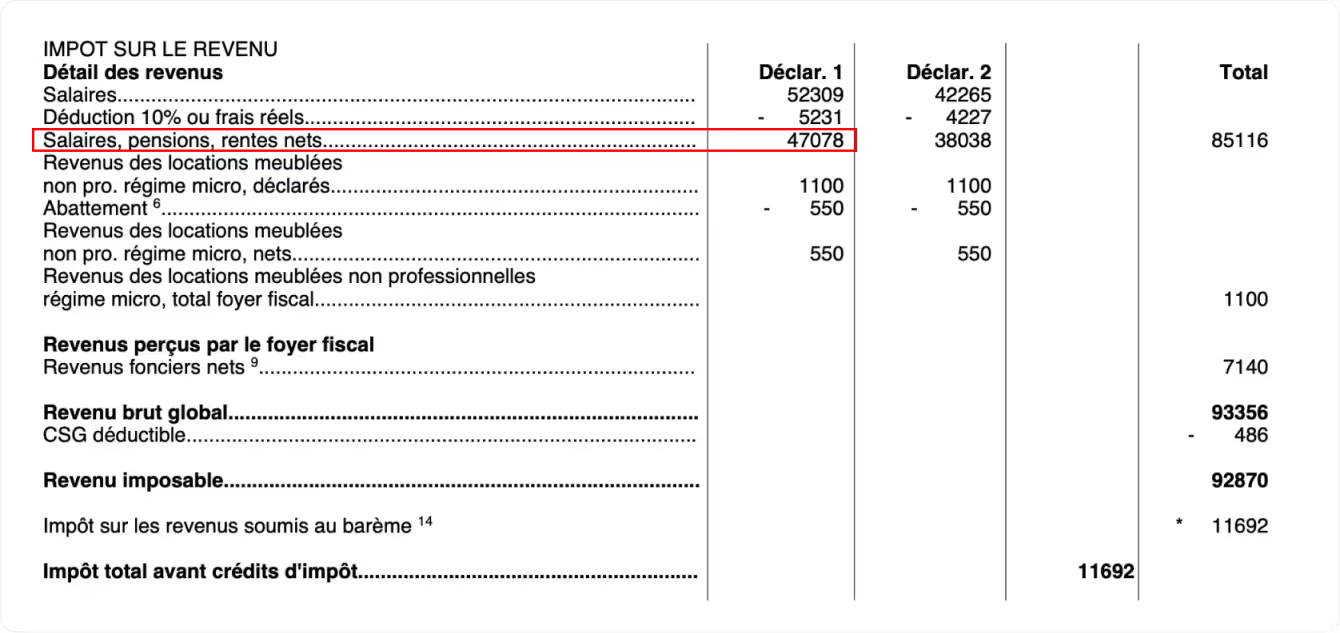

Le revenu net imposable annuel ou revenu fiscal de référence

Il s’agit du cumul de vos différents revenus après application des différents abattements (abattement de 10 % sur le salaire brut par exemple). Ces revenus vont être intégrés par l’administration dans le barème de l’impôt sur le revenu.

Notre simulateur reproduit ce mécanisme et estime la tranche d’imposition dans laquelle vous vous situez et donc le pourcentage d'imposition afférent.

Si vous avez du mal à comprendre votre avis d’imposition, vous pouvez vous baser sur le revenu fiscal de référence indiqué en en-tête de votre avis d’imposition.

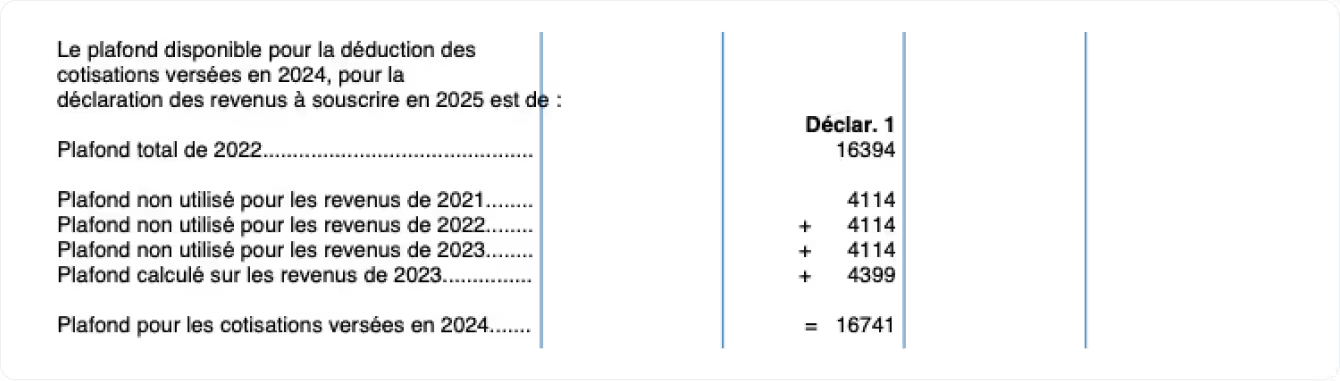

Le cumul du plafond d’épargne retraite

Cette information est importante puisqu’elle nous permet de tenir compte de vos plafonds non utilisés pour calculer avec plus de précision le montant total de versements que vous pouvez déduire.

Vous trouverez cette information sur la 3e page de votre avis d’imposition.

Remarque : Si vous ignorez votre plafond, vous pouvez toujours utiliser notre simulateur PER. Il vous donnera alors une idée du montant maximal de déduction que vous pouvez obtenir cette année (sans tenir compte du cumul des plafonds).

Votre situation familiale et nombre d’enfants à charge

Les informations non prises en compte dans le simulateur PER

Par ailleurs, le fait de déduire vos versements sur votre PER entraîne une fiscalité à la sortie plus importante :

- Pour une sortie en capital : la part des versements est intégrée aux tranches marginales de l’impôt ;

- Pour une sortie en rentes viagères : les rentes sont intégrées dans les tranches marginales de l’impôt après un abattement de 10 %.

Ainsi, notre simulateur PER aborde la question des économies d’impôt sur les versements sans tenir compte de la fiscalité à la sortie.